About Us

Efektifpro Knowledge Source

PT. Efektifpro Knowledge Source adalah penyedia jasa manajemen konsultansi dan pelatihan di bidang Perbankan dan Operasional Non-Perbankan. Berbasis proaktif dan inovatif, Efektifpro menyediakan program pelatihan, sertifikasi, dan konsultansi: Program Professional Development kami fokus kepada efisiensi waktu, tenaga dan biaya yang dikeluarkan termasuk tingkat kelulusan (hasil ujian), pemahaman yang tinggi, serta hasil penerapan yang memuaskan dari para peserta. Dengan mengikuti program kami, karyawan dan bank mendapatkan:

Program pengembangan professional yang sesuai dengan visi dan misi bank, seiring dengan pedoman pendidikan dan latihan unit SDM yang terkait.

Program pelatihan berbasis kompetensi dengan standar yang dapat diukur dari nilai hasil ujian sertifikasi dan prestasi kerja peserta (1-3 bulan setelah pelatihan).

Dengan fokus kepada perkembangan karir dan bisnis usaha bank, paket Pelatihan & Sertifikasi Efektifpro lebih hemat dan efektif.

Visi

Menjadi salah satu Lembaga Pelatihan Kerja terbaik di Indonesia yang berfokus kepada pengembangan kompetensi profesional di Industri Jasa Keuangan.

Misi

Memberikan pelayanan pelatihan yang berorientasi kepada pengembangan kompentensi teknis, non teknis dan kemampuan kepemimpinan para profesional di industri Jasa Keuangan .

Goal

Mengembangkan kompetensi dan kepemimpinan Para Profesional yang terbukti mampu bersaing di Industri Jasa Keuangan.

We Publish

Kami berkomitmen mengembangkan standardisasi materi kompetensi baik teknis maupun non teknis, mencetak dan menggunakan materi kompetensi tersebut untuk mempersiapkan Para Profesional dalam mengikuti uji kompetensi melalui Program Sertifikasi.

We Train

Bersama dengan Tenaga Pengajar yang menjunjung tinggi kualitas, kami berkomitmen untuk melatih Para Profesional dalam mengembangkan kompetensi sehingga mampu bersaing dalam Industri Jasa Keuangan.

We Connect

Menghubungkan Para Profesional yang memiliki kemauan untuk mengembangkan kompetensinya dengan Para Pengajar yang berkualitas serta Lembaga Sertifikasi yang ditunjuk sebagai sertifikator dalam melakukan uji kompetensi.

Jadwal Pelatihan

Pelatihan Sertifikasi

Managemen Resiko

- Staf dan manajer risiko di lembaga perbankan maupun non-bank

- Auditor internal, compliance officer, dan analis keuangan

- Manajer investasi, pembiayaan, atau operasional yang terlibat dalam pengambilan keputusan berbasis risiko

- Profesional yang ingin memperoleh sertifikasi kompetensi manajemen risiko untuk pengembangan karier di sektor keuangan

Audit

- Sertifikat Kompetensi Audit Perbankan dan Non-Bank, diakui oleh lembaga pelatihan profesional dan regulator keuangan nasional.

- Peningkatan kredibilitas profesional dan nilai tambah dalam dunia kerja.

- Akses ke jejaring profesional auditor dan praktisi keuangan di berbagai sektor.

Treasury

- Sertifikat Kompetensi Treasury Perbankan dan Non-Bank, sebagai bukti penguasaan keahlian strategis dalam pengelolaan keuangan dan risiko.

- Peningkatan kredibilitas profesional dalam dunia keuangan dan perbankan.

- Akses ke jejaring praktisi dan profesional Treasury dari berbagai institusi.

- Kesiapan menghadapi ujian sertifikasi regulator atau asosiasi keuangan resmi.

Refreshment

Refeshment Managemen Resiko

- Menyegarkan kembali pemahaman prinsip-prinsip dasar dan lanjutan manajemen risiko sesuai dengan standar terbaru (ISO 31000:2018, Basel III, dan kebijakan OJK/BI terkini).

- Memahami dinamika risiko baru, termasuk cyber risk, ESG risk (Environmental, Social, Governance), risiko reputasi digital, dan risiko operasional berbasis teknologi.

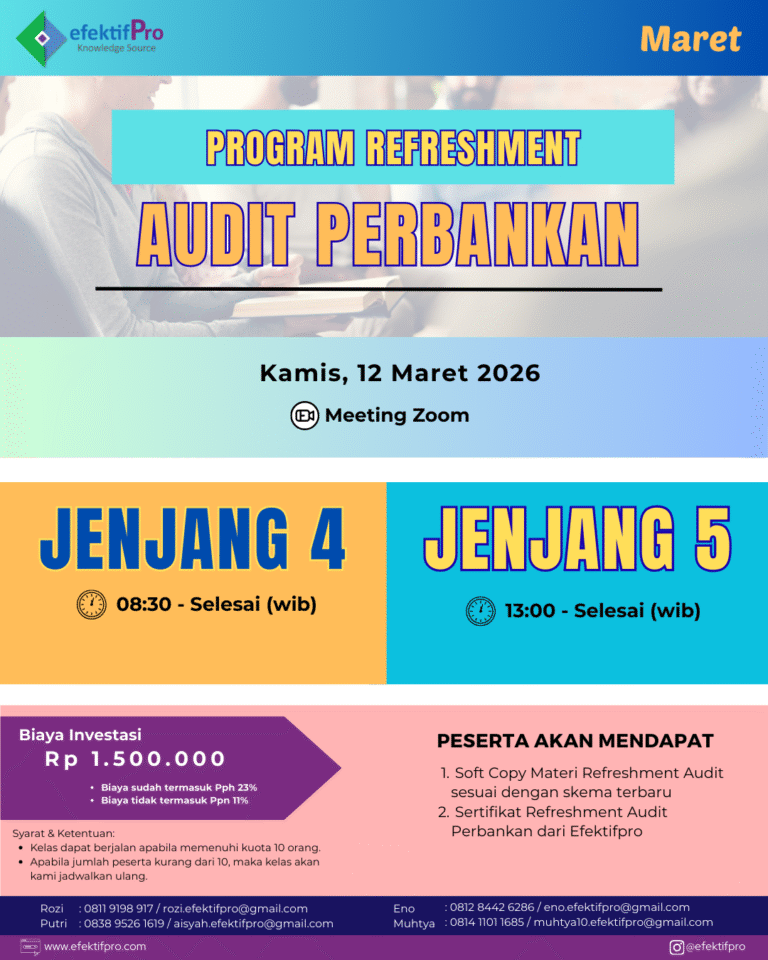

Refeshment Audit

- Memperbarui pemahaman terhadap standar audit terkini, seperti International Standards on Auditing (ISA), IIA Standards, dan regulasi OJK/BI terbaru.

- Memahami perkembangan teknologi audit, termasuk data analytics, digital audit tools, continuous auditing, dan AI-based fraud detection.

Refeshment Treasury

- Memperbarui wawasan mengenai dinamika pasar uang, pasar modal, dan kebijakan moneter terbaru.

- Meningkatkan kemampuan dalam mengelola risiko keuangan — termasuk risiko likuiditas, suku bunga, dan nilai tukar.

Layanan

Offline & Online Training

Offline & Online Training

Mobile Apps & Dashboard

Mobile Apps & Dashboard

Customer Service

Customer Service

Loyalty Program

Promo Catering

Our Services

Leadership - Soft Skill

Training leadership telah menjadi kebutuhan dalam pengembangan SDM. Dengan adanya pelatihan kepemimpinan dapat melahirkan sosok pemimpin yang baik serta mampu menemukan potensi semua karyawan menjadi lebih baik dan meningkat.

Sertifikasi

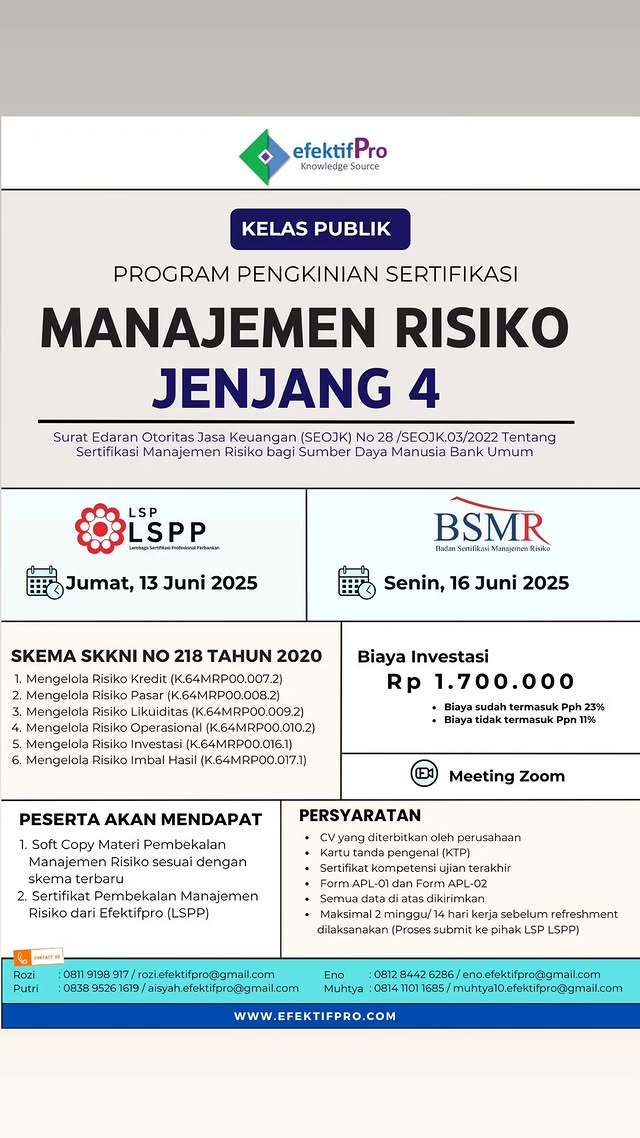

Pembekalan Sertifikasi Manajemen Risiko

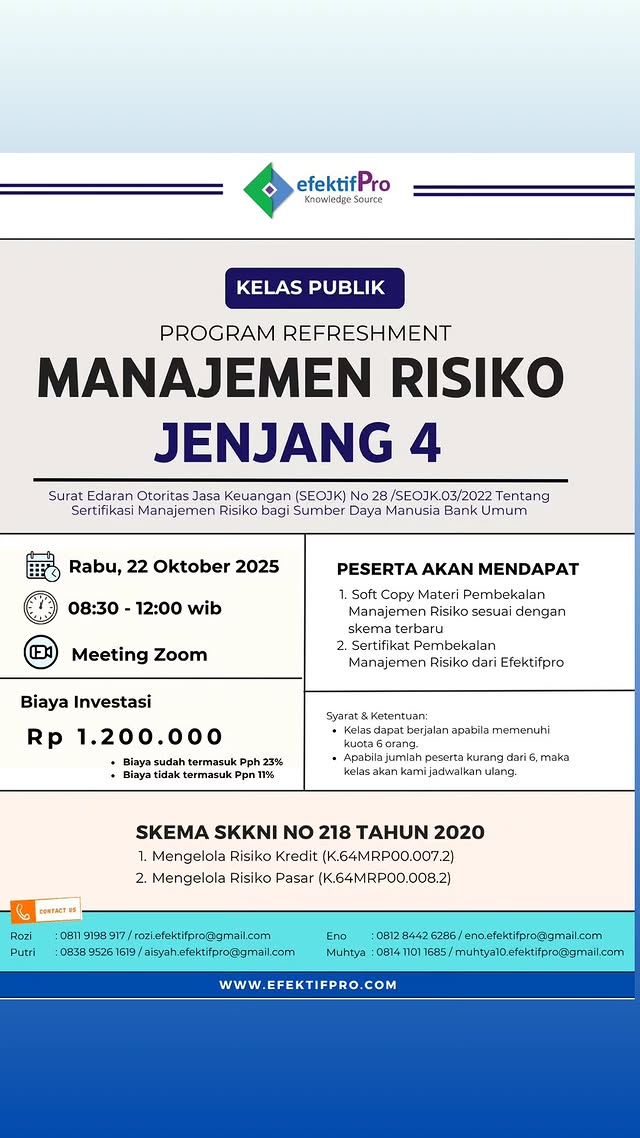

Pelatihan Manajemen Risiko Jenjang 4, umumnya ditujukan kepada karyawan staff, pejabat (Kepala seksi/bagian, penyelia)

Materi

Materi pembelajaran manajemen risiko jenjang 4 mengenai:

- Mengelola risiko kredit

- Mengelola risiko pasar

- Mengelola risiko likuiditas

- Mengelola risiko operasional

- Mengelola risiko investasi

- Mengelola risiko imbal hasil

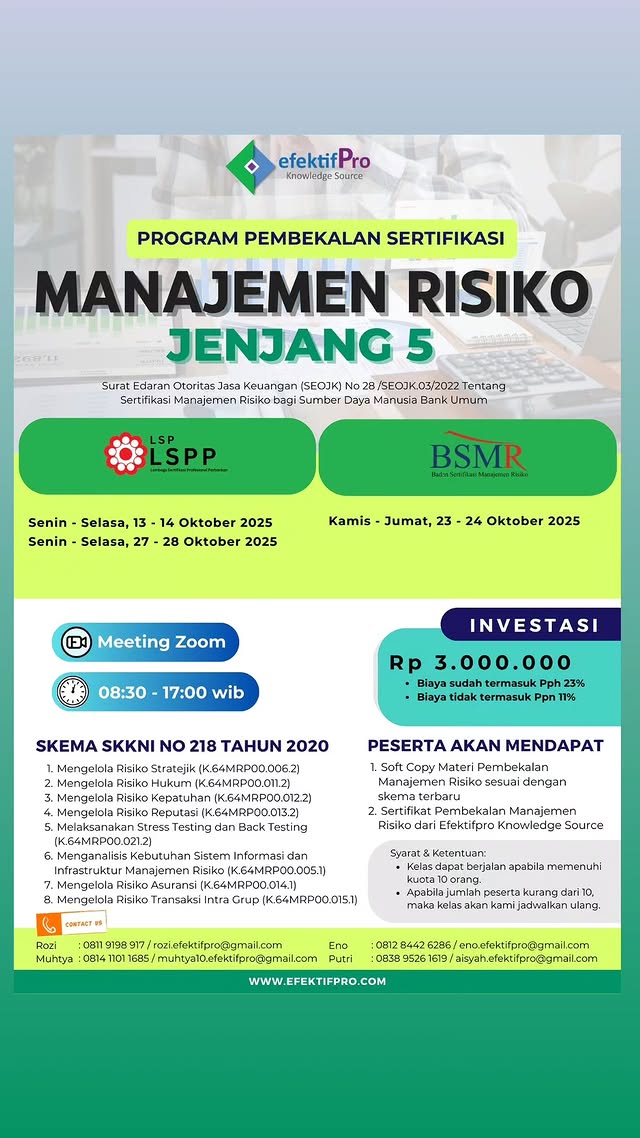

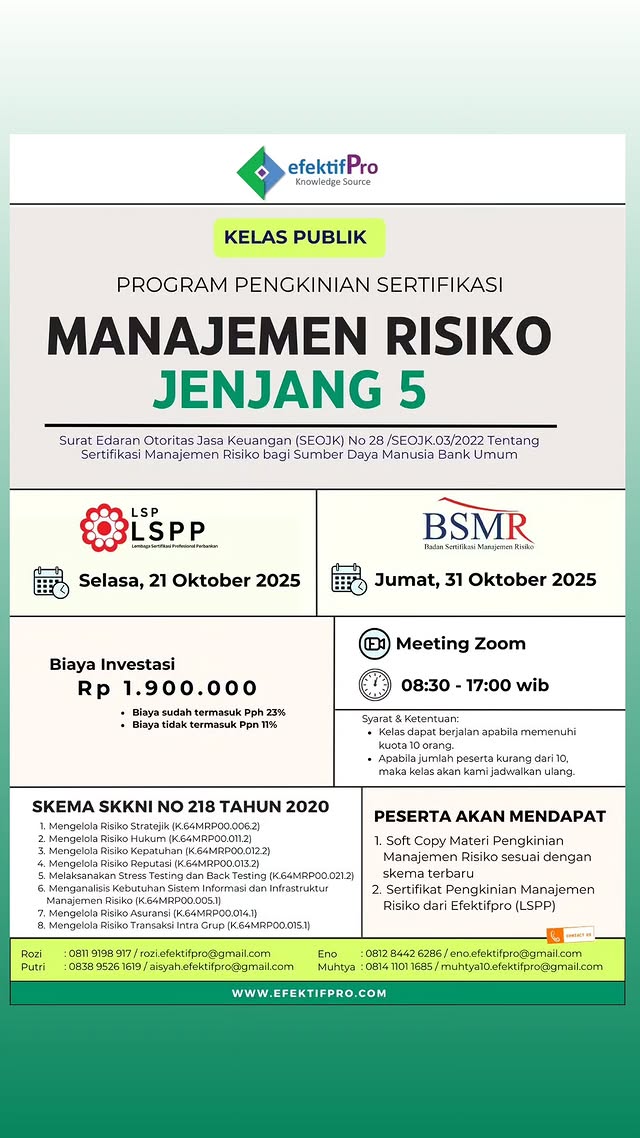

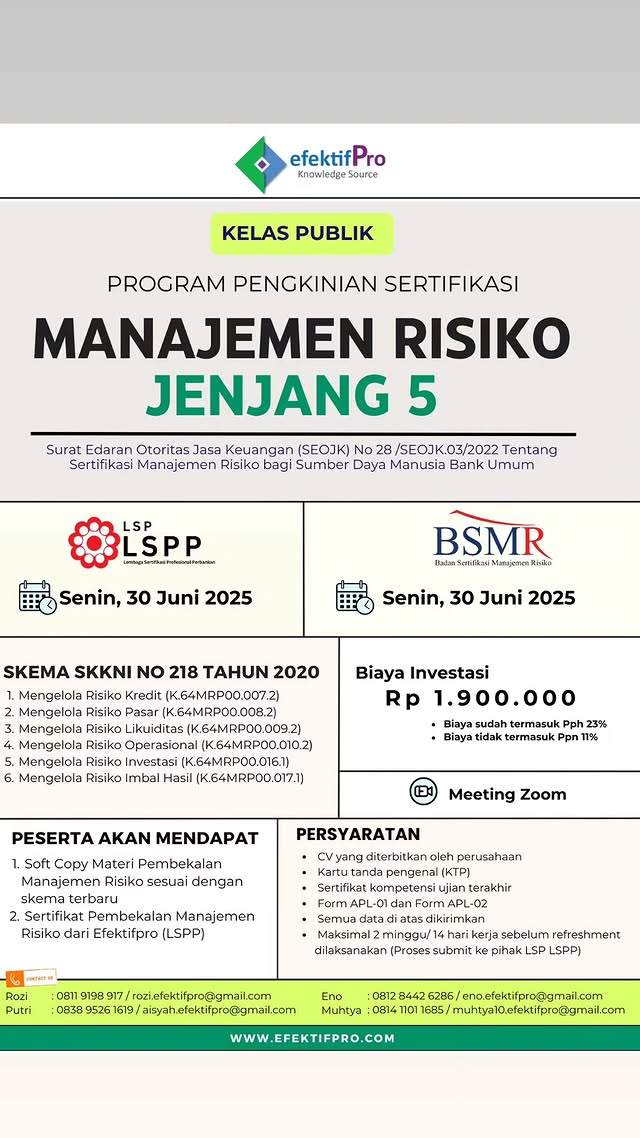

Pelatihan Manajemen Risiko Jenjang 5, ditujukan kepada pejabat eksekutif. Pada Jenjang 5 ini, peserta harus memiliki sertifikat Manajemen Risiko Jenjang 4.

Materi

Materi pembelajaran manajemen risiko jenjang 5 mengenai:

- Mengelola risiko stratejik

- Mengelola risiko kepatuhan

- Mengelola risiko hukum

- Mengelola risiko reputasi

- Mengelola risiko transaksi intra grup

- Mengelola risiko asuransi

- Mengelola stress-testing dan back testing

- Menganalisa Kebutuhan Sistem Informasi dan Infrastruktur Manajemen Risiko

Pelatihan Manajemen Risiko Jenjang 6, ditujukan untuk dewan komisaris. Pada Jenjang 6 ini, peserta harus memiliki sertifikat Manajemen Risiko Jenjang 5.

Materi

Materi pembelajaran manajemen risiko jenjang 6 mengenai:

- Menganalisis Cakupan Risk Berdasarkan Visi, Misi dan strategi Bisnis Bank

- Menyusun Struktur, Tanggung Jawab, dan Tata Cara Pengelolaan Risiko Bank (Risk Governance)

- Mereviu Kerangka Manajemen Risiko (Independent Risk Review)

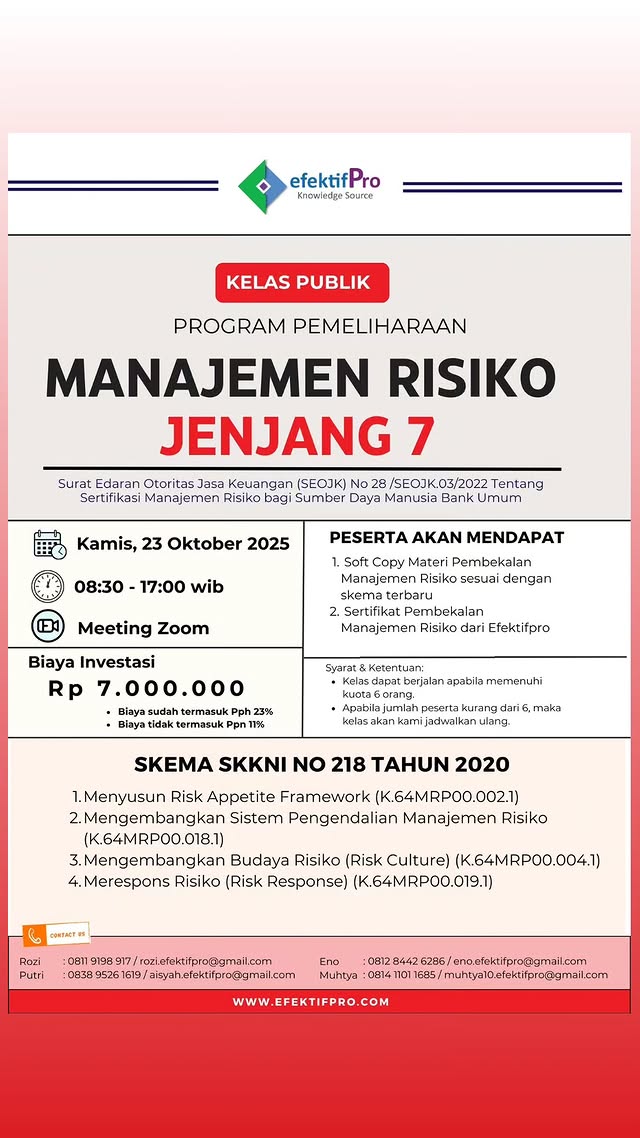

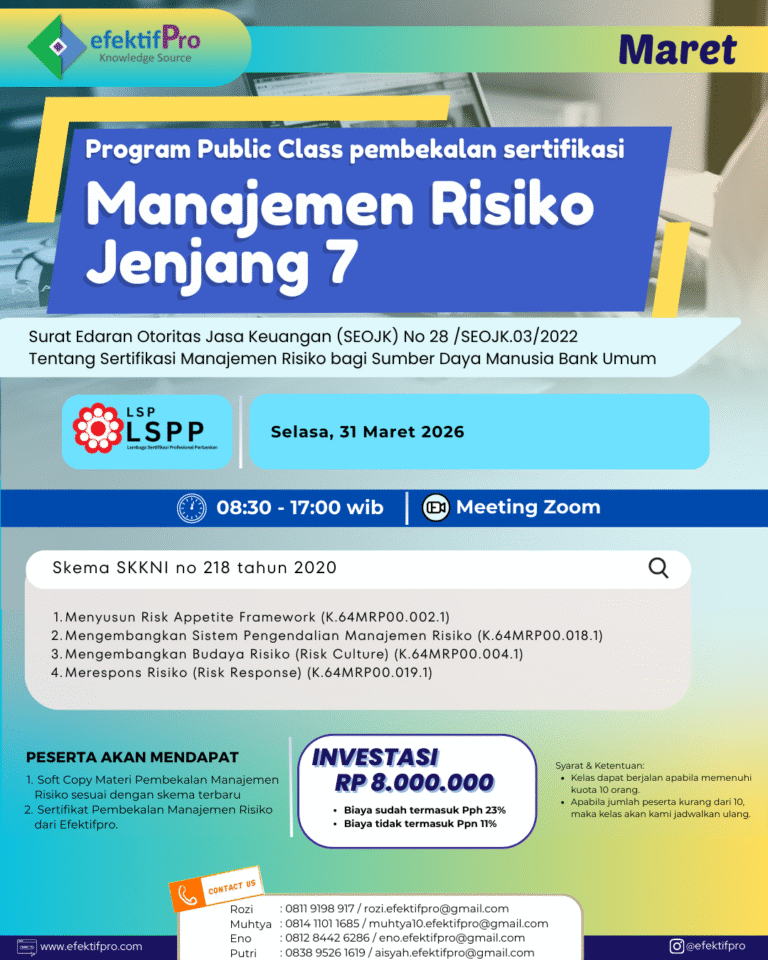

Pelatihan Manajemen Risiko Jenjang 7, ditujukan untuk tingkat direktur (setingkat), EVP, SEVP. Pada Jenjang 7 ini, peserta harus memiliki sertifikat Manajemen Risiko Jenjang 6.

Materi

Materi pembelajaran manajemen risiko jenjang 7 mengenai:

- Menyusun Risk Appetite Framework

- Mengembangkan Sistem Pengendalian Manajemen Risiko

- Mengembangkan Budaya Risiko (Risk Culture)

- Merespons Risiko (Risk Response)

Pelatihan Manajemen Risiko Jenjang 6 Fast Track, ditujukan untuk dewan komisaris. Pada Jenjang 6 Fast Track ini, peserta dapat mengikuti program sertifikasi tanpa berjenjang atau disebut program akselerasi.

Materi

Materi pembelajaran manajemen risiko jenjang 6 mengenai:

- Menganalisis Cakupan Risk Berdasarkan Visi, Misi dan strategi Bisnis Bank

- Menyusun Struktur, Tanggung Jawab, dan Tata Cara Pengelolaan Risiko Bank (Risk Governance)

- Mereviu Kerangka Manajemen Risiko (Independent Risk Review)

- Mengelola Risiko Stratejik

- Mengelola Risiko Hukum

- Mengelola Risiko Kepatuhan

- Mengelola Risiko Reputasi

- Mengelola Risiko Kredit

- Mengelola Risiko Pasar

- Mengelola Risiko Likuiditas

- Mengelola Risiko Operasional

- Mengelola Risiko Investasi

- Mengelola Risiko Imbal Hasil

Pelatihan Manajemen Risiko Jenjang 7, ditujukan untuk tingkat direktur (setingkat), EVP, SEVP. Pada Jenjang 7 Fast Track ini, peserta dapat mengikuti program sertifikasi tanpa berjenjang atau disebut program akselerasi.

Materi

Materi pembelajaran Manajemen Risiko Jenjang 7 Fast Track mengenai:

- Menyusun Risk Appetite Framework

- Mengembangkan Sistem Pengendalian Manajemen Risiko

- Mengembangkan Budaya Risiko (Risk Culture)

- Merespons Risiko (Risk Response)

- Mengelola Risiko Stratejik

- Mengelola Risiko Hukum

- Mengelola Risiko Kepatuhan

- Mengelola Risiko Reputasi

- Mengelola Risiko Kredit

- Mengelola Risiko Pasar

- Mengelola Risiko Likuiditas

- Mengelola Risiko Operasional

- Mengelola Risiko Investasi

- Mengelola Risiko Imbal Hasil

Refreshment

Manajemen Resiko

Manfaat

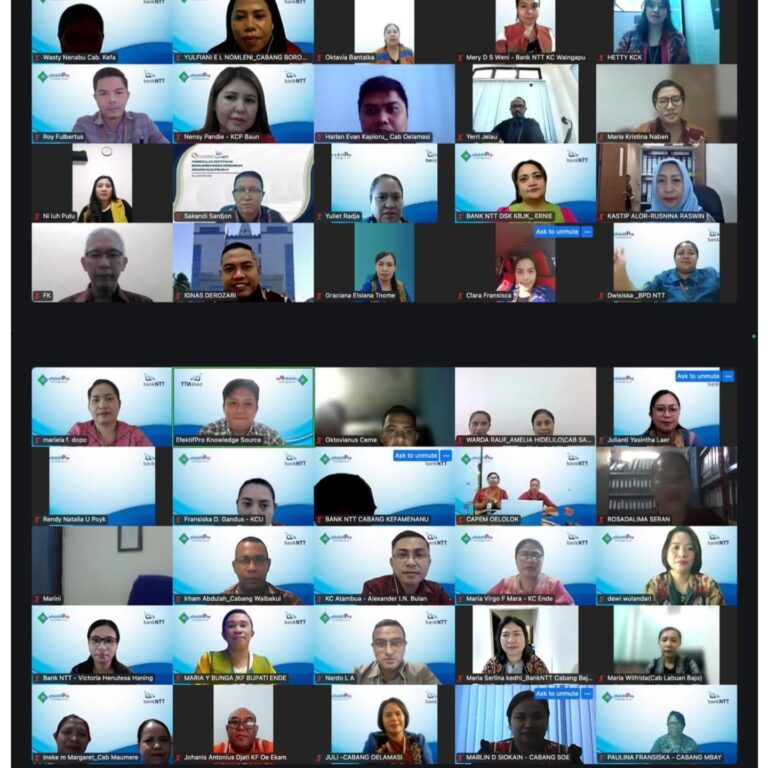

Relevan – Program Refreshment Efektifpro membahas isu-isu terbaru, tantangan dan peluang yang dihadapi industri perbankan. Topik seminar kami disusun untuk memastikan relevansinya dengan peserta dari berbagai unit usaha (seperti; Operation, Treasury, Kredit Konsumen, Corporate Banking, Compliance, Customer Center, Akuntansi, Audit, Teknologi Informasi, dan sebagainya)

Efisien – Program ini diselenggarakan antara ½ – 3 hari berdasarkan kebutuhan bank dan pengalaman peserta; dengan metode klasikal, Interactive Learning, atau one-on-one coaching

Efektif – Untuk mengoptimalkan manfaat pelatihan, topik bahasan dan fokus seminar disesuaikan dengan tingkat kompetensi peserta

Tujuan

Mengikuti Peraturan Bank Indonesia PBI (No: 11/19/PBI/2009), Efektif Pro menyediakan program pelatihan / penyegaran untuk pemegang sertifikat manajemen risiko. Setelah mengikuti seminar kami, peserta mendapatkan Sertifikat Refreshment yang berguna sebagai :

– Bukti bahwa pemegang sertifikat Manajemen Risiko sudah mengikuti program penyegaran

– Bukti bahwa Sertifikat Kompetensi Manajemen Risiko sudah diperpanjang dengan jangka waktu sesuai tingkat kompetensi peserta

Pembekalan Sertifikasi Treasury Dealer

Dalam pelatihan ini peserta akan mempelajari mengenai Dunia Keuangan, pengenalan Treasury, Transaksi Money Market, GWM (Giro Wajib Minimum), Transaksi Fixed Income, Risiko Likuiditas dan Pasar, Transaksi FX, PDN (Posisi Devisa Netto), Transaksi Derivatif, Regulations serta Code of Conduct

Materi yang akan dibahas dalam pelatihan ini antara lain: Transaksi Money Market, GWM (Giro Wajib Minimum), Transaksi Fixed Income, Risiko Likuiditas dan Pasar, Transaksi FX, PDN (Posisi Devisa Netto) serta Transaksi Derivatif

Internal Audit

Peserta mampu bekerjasama dengan rekan, auditee dan pihak lain; Merancang dan mengembangkan dokumen, laporan dan lembar kerja pada komputer; Melaksanakan Penugasan Audit; Memantau Tindak Lanjut Hasil Audit. Peserta mendapatkan sertifikat Internal Audit I (Auditor), dan jika diperlukan – siap mengikuti ujian sertifikasi Internal Audit I dari lembaga sertifikasi yang lain.

Merencanakan penugasan audit, mensupervisi penugasan audit dan melaporkan hasil audit.Peserta mendapatkan sertifikat Internal Audit II (Audit Supervisor), dan jika diperlukan – siap mengikuti ujian sertifikasi Internal Audit II dari lembaga sertifikasi yang lain.

Merencanakan audit tahunan yang mencakup menetapkan tujuan audit & mengidentifi-kasi audit universe, Melakukan penilaian risiko (risk assessment), Menyiapkan sumberdaya & infrastruktur audit, Mendapatkan persetujuan pemangku kepentingan audit intern (internal audit stakeholder). Peserta mendapatkan sertifikat Internal Audit III (Audit Manager), dan jika diperlukan – siap mengikuti ujian sertifikasi Internal Audit III dari lembaga sertifikasi yang lain.

General Banking

Manfaat

Peserta mampu menejelaskan produk dan jasa bank, akurat dalam analisa kredit, tepat dalam menginterpretasikan laporan keuangan, mengikuti etika hukum perbankan dalam pelaksanaan operasional bank, memasarkam produk dan jasa perbankan, memitigasi manajemen risiko, serta memberikan pelayanan terbaik kepada nasabah. Peserta mendapatkan sertifikat General Banking III, dan jika diperlukan – siap mengikuti ujian sertifikasi GB I dari lembaga pelatihan yang lain seperti LSPP

Metode & Durasi

Program in diselenggarakan antara 2 – 5 hari berdasarkan pengalaman kerja peserta; dengan metode klasikal – menerapkan kombinasi metode: ceramah, studi kasus, diskusi, tanya jawab, dan simulasi untuk setiap bab pelatihan (frequent simulation)

Materi

Pelatihan ”ODP I”, ”Memahami Bisnis Bank (IBI)” atau ”Memahami Bisnis Bank Syariah (IBI)”, disesuaikan dengan 17 unit kompetensi (SKKNI). Pelatihan ”ODP II.

Manfaat

Peserta mampu meningkatkan keahlian yang langsung berhubungan dengan pekerjaannya (metode, presedur, teknik, alat bantu dsb). Secara soft competencies peserta dapat meningkatkan produktivitas dan efektivitas sebagai pemimpin cabang dalam memberikan layanan yang unggul serta kinerja yang memuaskan. Peserta mendapatkan sertifikat General Banking II, dan jika diperlukan – siap mengikuti ujian sertifikasi GB II dari lembaga pelatihan yang lain

Metode & Durasi

Program in diselenggarakan antara 2 – 3 hari; dengan active training method yaitu dengan memilih aktivitas-aktivitas pendukung seperti: ceramah interaktif, role play, permainan, alat bantu visual, studi kasus, diskusi group, diskusi panel dan benchmarking

Materi

Pelatihan Kepala Cabang, ”Mengelola Bank Komersial (IBI)”, disesuaikan dengan 6 unit kompetensi (SKKNI).

Manfaat

Peserta mampu menganalisa dan menyusun directions yang tepat melalui pemahaman teori dan best practice yang dibutuhkan untuk menjadi manajer senior Peserta mendapatkan sertifikat General Banking III, dan jika diperlukan – siap mengikuti ujian sertifikasi GB III dari lembaga pelatihan yang lain.

Metode & Durasi

Program in diselenggarakan antara 2 – 5 hari; dengan metode klasikal – menerapkan kombinasi metode: ceramah, studi kasus, diskusi,penulisan makalah, benchmarking bank dan nonbank baik didalam maupun di luar negeri.

Materi

Pelatihan Kepala Wilayah, ”Strategi Sukses Bisnis Bank (IBI)”, disesuaikan dengan 6 unit kompetensi (SKKNI).

Bank Credit

Manfaat

Peserta mampu mengidentifikasi potensi nasabah kredit, menawarkan produk kredit kepada nasabah, melakukan penilaian atas permohonan kredit non-retail dan retail, mengusulkan keputusan kredit, melakukan perikatan perkreditan, mengusulkan pencairan kredit, memelihara nasabah kredit

Peserta mendapatkan sertifikat Bank Credit I (Credit Officer), dan jika diperlukan – siap mengikuti ujian sertifikasi Bank Credit I dari lembaga sertifikasi yang lain

Metode & Durasi

Program in diselenggarakan antara 1 – 3 hari berdasarkan pengalaman kerja peserta dan kebutuhan unit usaha; dengan metode klasikal menerapkan kombinasi metode: ceramah, studi kasus, diskusi, tanya jawab, dan simulasi untuk setiap bab pelatihan (frequent simulation)

Materi

Pelatihan basic & intermediate Credit Officer, disesuaikan dengan 8 unit kompetensi (SKKNI).

Manfaat

Peserta mampu mengidentifikasi potensi nasabah kredit, menawarkan produk kredit kepada nasabah, melakukan penilaian atas permohonan kredit non-retail dan retail, mengusulkan keputusan kredit, melakukan perikatan perkreditan, mengusulkan pencairan kredit, memelihara nasabah kredit

Peserta mendapatkan sertifikat Bank Credit I (Credit Officer), dan jika diperlukan – siap mengikuti ujian sertifikasi Bank Credit I dari lembaga sertifikasi yang lain.

Metode & Durasi

Program in diselenggarakan antara 1 – 3 hari berdasarkan pengalaman kerja peserta dan kebutuhan unit usaha; dengan metode klasikal menerapkan kombinasi metode: ceramah, studi kasus, diskusi, tanya jawab, dan simulasi untuk setiap bab pelatihan (frequent simulation)

Materi

Pelatihan basic & intermediate Credit Officer, disesuaikan dengan 8 unit kompetensi (SKKNI).

Manfaat

Peserta mampu Menetapkan strategi perkreditan, menyusun kebijakan umum kredit perbankan, menyusun rencana kerja perkreditan, menyusun pedoman perkreditan berdasar kelompok jenis kredit, menyusun product credit non-retail dan retail

Peserta mendapatkan sertifikat Bank Credit III – Credit Policy, dan jika diperlukan – siap mengikuti ujian sertifikasi Bank Credit III dari lembaga sertifikasi yang lain.

Metode & Durasi

Program in diselenggarakan antara 1 – 3 hari berdasarkan pengalaman kerja peserta dan kebutuhan unit usaha bank. Metode klasikal – menerapkan kombinasi metode: ceramah, studi kasus, diskusi, tanya jawab, dan simulasi untuk setiap bab pelatihan (frequent simulation).

Materi

Pelatihan, disesuaikan dengan 6 unit kompetensi (SKKNI).

Funding & Service

Teller

Manfaat

Peserta mampu melakukan proses awal hari (kebutuhan transaksi dan dana tunai), melakukan transaksi dengan nasabah, dan menyelesaikan proses akhir hari

Peserta mendapatkan sertifikat Funding & Services I (Teller), dan jika diperlukan – siap mengikuti ujian sertifikasi Funding & Services I dari lembaga sertifikasi yang lain

Metode & Durasi

Program in diselenggarakan antara 1 – 2 hari berdasarkan pengalaman kerja peserta dan kebutuhan unit usaha; dengan metode klasikal – menerapkan kombinasi metode: ceramah, studi kasus, diskusi, tanya jawab, dan simulasi untuk setiap bab pelatihan (frequent simulation).

Materi

Pelatihan basic & intermediate, disesuaikan dengan 3 unit kompetensi (SKKNI).

Customer Service

Manfaat

Peserta mampu memberikan informasi produk dan jasa bank, menangani keluhan nasabah, membuka dan memelihara rekening nasabah

Peserta mendapatkan sertifikat Funding & Services I (Customer Services), dan jika diperlukan – siap mengikuti ujian sertifikasi Funding & Services I dari lembaga sertifikasi yang lain

Metode & Durasi

Program in diselenggarakan antara 1 – 2 hari berdasarkan pengalaman kerja peserta dan kebutuhan unit usaha bank. Metode klasikal – menerapkan kombinasi metode: ceramah, studi kasus, diskusi, tanya jawab, dan simulasi untuk setiap bab pelatihan (frequent simulation).

Materi

Pelatihan, disesuaikan dengan 4 unit kompetensi (SKKNI).

Sales Representative

Manfaat

Peserta mampu mengidentifikasi nasabah dana pihak ketiga, memasarkan produk/layanan dana pihak ketiga, melayani transaksi nasabah, memantau perkembangan dana pihak ketiga

Peserta mendapatkan sertifikat Funding & Services I (Funding Sales Representative), dan jika diperlukan – siap mengikuti ujian sertifikasi Funding & Services I dari lembaga sertifkasi yang lain

Metode & Durasi

Program in diselenggarakan antara 1 – 2 hari berdasarkan pengalaman kerja peserta dan kebutuhan unit usaha bank. Metode klasikal – menerapkan kombinasi metode: ceramah, studi kasus, diskusi, tanya jawab, dan simulasi untuk setiap bab pelatihan (frequent simulation).

Materi

Pelatihan, disesuaikan dengan 4 unit kompetensi (SKKNI).

Manfaat

Peserta mampu melakukan analisa dan tindak lanut pemantauan dana pihak ketiga. Menetapkan strategi penghimpunan dana pihak ketiga, menyusun rencana kerja dana pihak ketiga, menyusun product program

Peserta mendapatkan sertifikat Funding & Services II (Funding Prod-Dev Manager), dan jika diperlukan – siap mengikuti ujian sertifikasi Funding & Services II dari lembaga sertifikasi yang lain.

Metode & Durasi

Program in diselenggarakan antara 1 – 2 hari berdasarkan pengalaman kerja peserta dan kebutuhan unit usaha bank. Metode klasikal – menerapkan kombinasi metode: ceramah, studi kasus, diskusi, tanya jawab, dan simulasi untuk setiap bab pelatihan (frequent simulation).

Materi

Pelatihan disesuaikan dengan 4 unit kompetensi (SKKNI).

Bank Operation

Back Office

Manfaat

Peserta mampu melakukan proses transaksi back office, dan transaksi end-of-period

Peserta mendapatkan sertifikat Bank Operation I (Back Office), dan jika diperlukan – siap mengikuti ujian sertifikasi Bank Credit I dari lembaga sertifikasi yang lain

Metode & Durasi

Program in diselenggarakan antara 1 – 2 hari berdasarkan pengalaman kerja peserta dan kebutuhan unit usaha; dengan metode klasikal – menerapkan kombinasi metode: ceramah, studi kasus, diskusi, tanya jawab, dan simulasi untuk setiap bab pelatihan (frequent simulation).

Materi

Pelatihan basic & intermediate Back Office, disesuaikan dengan 2 unit kompetensi (SKKNI).

Credit Operation & Admin

Manfaat

Peserta mampu melakukan disbursement kredit, dan admninistrasi kredit

Peserta mendapatkan sertifikat Bank Operation I (Credit Operation & Administration), dan jika diperlukan – siap mengikuti ujian sertifikasi Bank Operation I dari lembaga sertifikasi yang lain

Metode & Durasi

Program in diselenggarakan antara 1 – 2 hari berdasarkan pengalaman kerja peserta dan kebutuhan unit usaha bank. Metode klasikal – menerapkan kombinasi metode: ceramah, studi kasus, diskusi, tanya jawab, dan simulasi untuk setiap bab pelatihan (frequent simulation).

Materi

Pelatihan basic dan intermediate Credit Operation & Admin, disesuaikan dengan 2 unit kompetensi (SKKNI).

Treasury

Manfaat

Peserta mampu melakukan settlement transaksi treasury, dan administrasi treasury

Peserta mendapatkan sertifikat Bank Operation I (Treasury Operation), dan jika diperlukan – siap mengikuti ujian sertifikasi Bank Operation I dari lembaga sertifikasi yang lain

Metode & Durasi

Program in diselenggarakan antara 1 – 2 hari berdasarkan pengalaman kerja peserta dan kebutuhan unit usaha bank. Metode klasikal – menerapkan kombinasi metode: ceramah, studi kasus, diskusi, tanya jawab, dan simulasi untuk setiap bab pelatihan (frequent simulation).

Materi

Pelatihan basic dan intermediate Treasury Operation, disesuaikan dengan 2 unit kompetensi (SKKNI).

Policy & Procedure

Manfaat

Peserta mampu menyusun kebijakan sistem operasi bank, menysun rencana kerja operasional bank, melaporkan kinerja operasional (termasuk risiko operasional), menyusun SOP Operation, menysun manual operation, membukukan kerugian (dan cadangan) risiko operasional

Peserta mendapatkan sertifikat Bank Operation II (Policy & Procedure), dan jika diperlukan – siap mengikuti ujian sertifikasi Bank Operation II dari lembaga sertifikasi yang lain.

Metode & Durasi

Program in diselenggarakan antara 1 – 3 hari berdasarkan pengalaman kerja peserta dan kebutuhan unit usaha bank. Metode klasikal – menerapkan kombinasi metode: ceramah, studi kasus, diskusi, tanya jawab, dan simulasi untuk setiap bab pelatihan (frequent simulation).

Materi

Pelatihan intermediate dan advance Operation Policy & Precedure, disesuaikan dengan 6 unit kompetensi (SKKNI).

Credit Skills

Program ini tepat diberikan untuk mereka yang belum memiliki pengetahuan dan pemahaman yang cukup mengenai perkreditan. Di dalam pelatihan ini peserta akan belajar tentang prinsip pembiayaan, prinsip kehati-hatian yang penting, dan tentang proses kredit yang sehat.

Program intermediate merupakan program lanjutan bagi yang telah mengikuti program basic ataupun bagi mereka yang telah memiliki pengetahuan mengenai kredit, tetapi belum mendalam. Melalui pelatihan ini peserta akan belajar tentang bagaimana melakukan analisa lengkap laporan keuangan, pembiayaan modal kerja, dan seluk beluk project financing.

Pendekatan workshop ini bersifat praktis, simple tetapi komprehensif dan mudah dimengerti untuk diterapkan dalam kegiatan sehari-hari. Terutama berguna bagi para Relationship Manager dan Analis Kredit juga bagi Risk Management. Materi yang dibahas akan mencakup business risk analyst, financial statement, cash flow analysis & projection, industry risk analysis, management analysis, business opportunity, lending structure dan loan management.

Contact Us

Alamat

Gandaria 8 Office Tower, 19th floor Unit B, Jalan Sultan Iskandar Muda No.10 Jakarta 12240

Phone

(62-21) 2277-3237

efektifpro@gmail.com